Rechnungen und Quittungen

Im letzten Halbjahr hatten wir bei unseren Betriebsberatungen so viele Fragen nach dem Inhalt von Rechnun gen und Quittungen zu beantworten, dass wir diesem Thema nun einen Artikel widmen wollen. Fällt Ihnen ein, warum dies gerade zum Jahresbeginn passt? Sie könnten z. B. im Dezember beschlossen haben, in diesem Monat keine Rechnungen für Ihre Leistungen mehr zu stellen, um Ihren Umsatz in 2017 unter 17 500 € zu halten und so den Zustand des umsatzsteuerfreien Kleinunternehmertums (§ 19 UStG) ein weiteres Jahr zu genießen. Diese Rechnungen verschicken Sie deshalb lieber im Januar, damit das eingehende Geld Umsatz des Jahres 2018 ist.

Im letzten Halbjahr hatten wir bei unseren Betriebsberatungen so viele Fragen nach dem Inhalt von Rechnun gen und Quittungen zu beantworten, dass wir diesem Thema nun einen Artikel widmen wollen. Fällt Ihnen ein, warum dies gerade zum Jahresbeginn passt? Sie könnten z. B. im Dezember beschlossen haben, in diesem Monat keine Rechnungen für Ihre Leistungen mehr zu stellen, um Ihren Umsatz in 2017 unter 17 500 € zu halten und so den Zustand des umsatzsteuerfreien Kleinunternehmertums (§ 19 UStG) ein weiteres Jahr zu genießen. Diese Rechnungen verschicken Sie deshalb lieber im Januar, damit das eingehende Geld Umsatz des Jahres 2018 ist.

Definitionen

Worin unterscheiden sich Rechnungen von Quittungen?

§ 14 UStG sagt: „(1) Rechnung ist jedes Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird, gleichgültig, wie dieses Dokument im Geschäftsverkehr bezeichnet wird.“

Das bedeutet: Rechnungen und Quittungen werden rechtlich gleich behandelt. Alles, was Sie im Folgenden lesen, gilt für beide gleichermaßen. Im täglichen Leben ist der Unterschied folgender:

Eine Quittung ist ein schriftliches Empfangsbekenntnis (§ 368 BGB), meistens quittiert man den Empfang einer Geldzahlung, es kann aber auch eine Sache oder eine andere Leistung sein. Kassenbons sind Quittungen, sie belegen die Bezahlung einer Ware.

Mit einer Rechnung benennen Sie die Leistungen und deren Kosten und stellen eine Forderung. Sie sagen: Bitte bezahlen Sie mir den Betrag X für das und das. In der Regel, nicht immer, wird diese Forderung durch eine Banküberweisung beglichen.

Wenn Sie das Honorar für Ihre Leistung (z. B. vier Termine Psychotherapie) schon bei jeder Einzelsitzung entgegengenommen haben und die Gesamtrechnung erst am Ende stellen, versehen Sie die Rechnung mit einem Quittungsvermerk, etwa so: „Betrag in bar erhalten im März 2018“ – oder Sie zählen die einzelnen Daten auf.

Als Rechnungen können außerdem fungieren: Abrechnungen für eine Tätigkeit als DozentIn (z. B. von der VHS), Teilnahmebescheinigungen und ähnliche Papiere, manchmal auch Verträge, soweit sie zugleich den Inhalt einer Rechnung oder Quittung haben.

Grundsätzliches

Sie wissen, dass die Grundlage Ihrer Steuererklärung eine gut sortierte Ablage aller Belege für Einnahmen und Ausgaben ist und dass Bankauszüge keine ausreichenden Belege sind. Sie brauchen die Doppel der von Ihnen geschriebenen Rechnungen oder Quittungen, um Ihre Einnahmen zu belegen. Rechnungen und Quittungen, die Sie bezahlt haben, belegen Ihre Ausgaben.

Und wenn Ihre TeilnehmerInnen gar keine Quittung für ihre Zahlungen haben wollen? Sie müssen niemandem eine Rechnung oder Quittung aufdrängen, aber Sie brauchen in Ihren Steuerunterlagen einen Beleg für den Zahlungseingang. Dafür fertigen Sie einen sog. Eigenbeleg an. Das ist ein Stück Papier, aus dem hervorgeht, wann Sie welches Honorar oder welchen Teilnahmebeitrag eingenommen haben. Eigenbelege müssen dieselben Informationen enthalten wie Rechnungen und Quittungen. Wenn Sie von KursteilnehmerInnen Bargeld einnehmen, legen Sie sich am besten eine Liste an, die Sie zum Kurs mitnehmen und dort handschriftlich mit Häkchen und anderen Eintragungen ausfüllen. Diese Liste ist Ihr Eigenbeleg. Die handschriftlichen Eintragungen sind für das Finanzamt entschieden glaubwürdiger als eine am PC ausgefüllte Exceltabelle.

Vorschriften für Rechnungen, Abrechnungen und Quittungen

Schon seit dem Jahr 2004 sind die gesetzlichen Vorgaben über das, was Rechnungen enthalten müssen, erweitert worden. Mittlerweile können bei Steuerprüfungen fehlerhafte Rechnungen aussortiert werden mit Auswirkungen auf das Gefüge von Kosten und Einnahmen vor allem, wenn Umsatzsteuerpflicht besteht. Ein Vorsteuerabzug für eine fehlerhafte Rechnung wird verweigert. Also ist es wichtig, dass Sie das nötige Wissen haben, um Ihre Rechnungen korrekt zu verfassen und die Rechnungen, die Sie bekommen, überprüfen zu können. Wenn Sie eine fehlerhafte Rechnung erhalten, sollten Sie die Fehler benennen und eine korrekte Fassung verlangen.

Die meisten Vorschriften für Rechnungen ergeben sich aus dem Umsatzsteuerrecht, sind von Ihnen aber auch dann zu beachten, wenn Sie selbst mit Ihren Leistungen zu den Ausnahmen gehören (z. B. als KleinunternehmerIn, ÄrztIn, HeilpraktikerIn u.ä.).

1. Zuerst die Kleinbetragsrechnungen, geregelt in § 33 UStDVO: Rechnungen über Kleinbeträge

Eine Rechnung, deren Gesamtbetrag 250 € nicht übersteigt, muss mindestens folgende Angaben enthalten:

- den vollständigen Namen und die Anschrift des leistenden Unternehmers,

- das Ausstellungsdatum,

- die Menge und die Art der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung und

- das Entgelt und den darauf entfallenden Steuerbetrag für die Lieferung oder sonstige Leistung in einer Summe sowie den anzuwendenden Steuersatz oder im Fall einer Steuerbefreiung einen Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt.

Erläuterung

- Falls Sie einen anderen Betrag im Kopf hatten: Mitte des Jahres 2017 wurde der Betrag von 150 auf 250 € erhöht mit Wirkung ab 1.1.2017.

- zu Nr. 1: „Der leistende Unternehmer“ sind Sie, Sie brauchen also einen praktischen Stempel für den Quittungsblock.

- zu Nr. 3: Die „sonstige Leistung“ ist Ihre Arbeit als psychologische BeraterIn, TherapeutIn, DozentIn u. Ä.

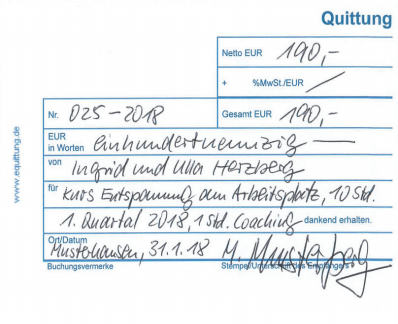

Machen wir ein Beispiel aus Ihrem Arbeitsalltag. Eine Teilnehmerin an einem Selbsthilfekurs will eine Quittung für den Besuch des Kurses und die Bezahlung einer Einzelberatung haben, weil sie das als berufliche Fortbildung steuerlich nutzen will.

Sie haben einen gestempelten Quittungsblock dabei oder Sie benutzen ein selbst entworfenes und weitgehend vorgedrucktes Formular:

Sie haben einen gestempelten Quittungsblock dabei oder Sie benutzen ein selbst entworfenes und weitgehend vorgedrucktes Formular:

Die Quittung (s. Abb.) zeigt durch den Hinweis auf § 19 UStG, dass Sie als psychologische BeraterIn ein Kleinunternehmen mit einem Umsatz unter 22.000 € im Jahr haben. Für HP Psy lautet die Formulierung: „umsatzsteuerfrei nach § 4 Nr. 14a UStG“. Mit der Beschreibung Ihrer Leistung kommen Sie dem Wunsch der Kundin nach steuerlicher Abzugsfähigkeit entgegen.

2. Die Rechnungen jenseits des Kleinbetrages gelten als Normalfall und heißen einfach Rechnungen und nicht Großbetragsrechnungen. Hier gelten eine ganze Menge Regeln mehr.

Wie diese Rechnungen abzufassen sind, steht in § 14 Abs. 4 UStG. Ich habe den Gesetzestext für Sie lesbarer gemacht und kurze Erklärungen in kursiv eingefügt.

Rechnungen, deren Bruttobetrag 250 € übersteigt, müssen folgende Angaben enthalten:

- den vollständigen Namen und Anschrift des leistenden Unternehmers (also Sie) und der Person, die die Leistung empfangen hat (d.i. ein Schreiben mit Ihrem Briefkopf und Anrede),

- das Ausstellungsdatum der Rechnung

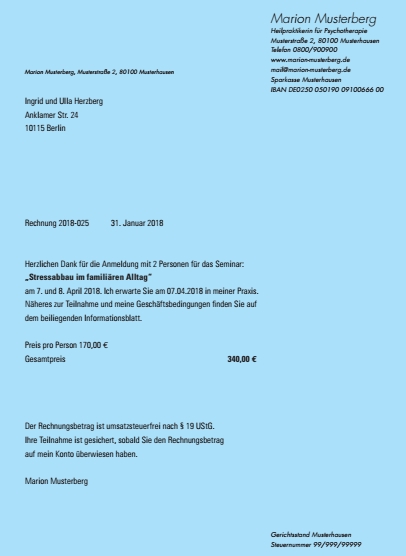

den Zeitpunkt der Leistung, z. B. Unterricht; in den Fällen des Absatzes 5 Satz 1 (es geht um Vorauszahlungen auf noch nicht erbrachte Leistungen s. Abb.) den Zeitpunkt der Vereinnahmung des Entgelts oder eines Teils des Entgelts, sofern der Zeitpunkt der Vereinnahmung feststeht und nicht mit dem Ausstellungsdatum der Rechnung übereinstimmt,

den Zeitpunkt der Leistung, z. B. Unterricht; in den Fällen des Absatzes 5 Satz 1 (es geht um Vorauszahlungen auf noch nicht erbrachte Leistungen s. Abb.) den Zeitpunkt der Vereinnahmung des Entgelts oder eines Teils des Entgelts, sofern der Zeitpunkt der Vereinnahmung feststeht und nicht mit dem Ausstellungsdatum der Rechnung übereinstimmt,- wenn Sie umsatzsteuerpflichtig sind, die auf die Nettobeträge anzuwendenden Umsatzsteuersätze (z. B. 19 % oder 7 %),

- nach Umsatzsteuersätzen aufgeschlüsselte Nettobeträge, die darauf entfallenden Umsatzsteuerbeträge, die jeweiligen Bruttobeträge und der Gesamtrechnungsbetrag (Wenn auf einer Rechnung Leistungen mit unterschiedlichen Umsatzsteuersätzen auftauchen, muss dies mit Einzelbeträgen aufgeschlüsselt werden, z. B. bei Bahnfahrt 19 %, bei Taxifahrt 7 %)

- den anzuwendenden Steuersatz sowie den auf das Entgelt entfallenden Steuerbetrag oder im Fall einer Steuerbefreiung einen Hinweis darauf, dass für die Leistung eine Steuerbefreiung gilt (s. Abb.),

- die vom Finanzamt erteilte Steuernummer oder die USt-Identifikationsnummer,

- Rechnungsnummern in Form von einer oder mehreren Zahlenreihen, die fortlaufend und unverwechselbar sind und die Identifizierung der Rechnung ermöglichen (z. B. 18001 für die erste Rechnung im Jahr 2018).

Einzelheiten

Zu Nr. 3: § 14 Abs. 5 UStG wird für Sie praktisch, wenn Ihre Kurse vorab bezahlt werden oder wenn Sie eine Ausbildung anbieten. Sie schließen mit den Teilnehmenden einen Ausbildungsvertrag, der eine Vorauszahlung festlegt und danach weitere Teilbeträge. Ohne nun zu tief in das Gesetz einzudringen, merken Sie sich einfach, dass aus Ihren Rechnungen und Jahresbescheinigungen immer hervorgehen muss, zu welchem Zeitpunkt wie viel Geld für welche Leistung gezahlt wurde. Da Sie Ihre Ausbildungen wahrscheinlich von der Umsatzsteuer haben befreien lassen, geht auch der folgende Absatz Sie etwas an.

Zu Nr. 6 Sie müssen den Grund der Umsatzsteuerfreiheit nennen. Für Sie als psychologische BeraterInnen und als HeilpraktikerInnen für Psychotherapie kommen folgende Befreiungsgründe in Betracht:

- „Der Rechnungsbetrag ist umsatzsteuerfrei nach § 4 Nr. 14a UStG“– für ÄrztInnen, HeilpraktikerInnen, PhysiotherapeutInnen u. a., wenn und soweit Sie therapeutisch – nicht unterrichtend – tätig werden.

- „Der Rechnungsbetrag ist umsatzsteuerfrei nach § 19 UStG“ – für Kleinunternehmen mit einem Jahresumsatz bis 17 500 €.

- „Der Rechnungsbetrag ist umsatzsteuerfrei nach § 4 Nr. 21 a, bb UStG“ – für Ausbildungen und andere berufsqualifizierende Maßnahmen, die von der zuständigen Landesbehörde von der Umsatzsteuer befreit sind.

Unterschiede zur Kleinbetragsrechnung

Sie wundern sich vielleicht darüber, dass Sie Rechnungen mit Beträgen, die 250 € übersteigen, nummerieren müssen, Kleinbetragsrechnungen hingegen nicht. Das ist tatsächlich so. Sie dürfen aber auch Kleinbetragsrechnungen und -quittungen in die Nummerierung einbeziehen, wenn das Ihr Ordnungsbedürfnis verlangt und Sie mehr Klarheit in Ihre Ablage bringen wollen.

Aufbewahrungspflicht

Es steht in § 14 b Abs. 1 UStG, dass Sie alle Belege für Ihre Buchführung, vor allem also Verträge, Rechnungen, Abrechnungen und Quittungen zehn Jahre lang unversehrt und lesbar aufbewahren müssen. Die Frist beginnt mit dem Schluss des Kalenderjahres, in dem die Rechnung gestellt worden ist.

a) Papier: Sie wissen, dass Thermotinte nicht zehn Jahre hält. Was tun? Sie müssen Quittungen auf Thermopapier scannen oder kopieren und dem Original hinzufügen. Und wenn Sie das nicht tun? Was nicht lesbar ist, kann geschätzt werden, was immer zu Ihren Lasten geschieht.

b) Wenn Sie sich für die elektronische Archivierung Ihrer sämtlichen Buchhaltungsdaten interessieren, was für kleine Unternehmen wegen des Aufwands noch exotisch ist, schauen Sie bitte unter www.bundesfinanzministerium.de, Stichwort GoBD nach*.

*„Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“

c) Elektronische Rechnungen erhalten Sie mittlerweile häufig, vielleicht verschicken Sie sie auch. Die noch vor ein paar Jahren geltenden komplizierten Bedingungen sind überwiegend entfallen. Erforderlich für das Versenden und die Annahme von elektronischen Rechnungen ist nun lediglich das Einverständnis der EmpfängerInnen, und dass ein innerbetriebliches Kontrollverfahren einen verlässlichen Prüfpfad zwischen Rechnung und Leistung schaffen kann (§ 14 Abs. 1 UStG). Diese Bedingung erfüllt auch Ihr Betrieb, wenn Sie alle Belege ordentlich abheften und nachprüfen, ob Ihre Ausgangsrechnungen von der Kundschaft bezahlt werden und Sie Ihrerseits nur berechtigte korrekte Rechnungen begleichen. Das Einverständnis gilt als erteilt, wenn die Zahlung auf die Rechnung eingeht.

Sie können elektronische Rechnungen nicht einfach kopieren und dann als Papierrechnung behandeln – leider. Solche Rechnungen müssen zwingend elektronisch archiviert werden und zwar in dem Format, in dem sie eingegangen sind (z. B. PDF). Kommt die Rechnung als Anhang einer Email, ist auch die E-Mail zu archivieren und aufzubewahren. Natürlich müssen Sie auch hier die Lesbarkeit und Auswertbarkeit für zehn Jahre sicherstellen. Also heißt es für Sie: den EDV-Ordner mit den Rechnungen immer sorgfältig sichern und bei einem Systemwechsel das Archiv im Auge behalten.

Wir finden es wegen dieses Aufwands immer noch höflicher, Rechnungen auf Papier per Post zu versenden.

Unterschrift

Rechnungen müssen nicht unterschrieben werden, das hat eher historische Gründe. Quittungen werden in aller Regel unterschrieben, das muss aber nicht zwingend sein.

Abrechnungen

Die VHS und andere große Organisationen, auch Sportvereine wollen meistens nicht ausdrücklich von Ihnen eine Rechnung, sondern schicken Ihnen zunächst einen Honorarvertrag und später eine Abrechnung oder Ähnliches zum Ausfüllen. Wenn Ihr Honorar mehr als 250 € beträgt, enthält weder der Vertrag noch die Abrechnung die gesetzlich erforderlichen, oben aufgezählten Angaben für eine Rechnung – z. B. Ihre Steuernummer, die Rechnungsnummer, Hinweis auf USt-Befreiung usw. Gewöhnen Sie sich also an, diesen Institutionen in jedem Falle eine Rechnung zu schreiben, ob Sie dazu aufgefordert werden oder nicht. Sie brauchen diese Rechnung in Ihren Unterlagen – und die VHS oder der Sportverein braucht Ihre Rechnung eigentlich auch!

Teilnahme- oder Anmeldebescheinigungen

Als Teilnehmerin bekomme ich manchmal eine TN-Bescheinigung und dazu eine Rechnung/Quittung über den gezahlten Betrag. Das geht auch einfacher. Auf einer Anmeldebescheinigung können Sie zugleich den Teilnahmebeitrag in Rechnung stellen oder auf der Teilnahmebescheinigung den Erhalt des Geldes quittieren. Beachten Sie aber, dass diese Bescheinigungen alle Angaben enthalten müssen, die für eine Rechnung oder Kleinbetragsrechnung erforderlich sind.

Wir wünschen Ihnen, dass Sie im neuen Jahr viele Rechnungen schreiben können.

Dr. Marie Sichtermann

Brigitte Siegel

Brigitte Siegel

Geld & Rosen Unternehmensberatung für Frauen und soziale Einrichtungen

Foto: fotolia©peshkova